مرز محرمانگی اطلاعات بانکی

3 ماه پیش ( 1403/8/1 )اطلاعات مشتریان، جزو اسرار مگوی بانک ها تلقی می شود و به همین دلیل، جز با دستور مراجع قضایی و یا موافقت مشتری قابل افشا نیست. از جمله اصول بانکداری مدرن، این است که عملکرد بانک ها در اتاق شیشه ای صورت می پذیرد و چیزی از چشمان سهامداران و سپرده گذاران پوشیده نمی ماند. سهامداران و سپرده گذاران به عنوان ذی نفعان اصلی بانک ها حق دارند که از عملکرد بانک خود، اطلاعات درست و شفافی داشته باشند. آنها به حق از بانک ها انتظار دارند که اطلاعات بانکی شان را افشا نکنند و در اختیار این و آن قرار ندهند. سیاست محرمانگی اطلاعات بانکی (POLICY AND PROCEDURES ON CONFIDENTIALITY OF DATA)، از جمله اصول اصلی بانکداری مدرن است و دیگر دوران تصمیم گیری در اتاق های سربسته به سر آمده است، اما آیا سیاست محرمانگی اطلاعات بانکی در بانک های ایران هم رعایت می شود؟

پاسخ این پرسش به قانون جدید بانک مرکزی برمی گردد که پس از فراز و فرودهای فراوان سرانجام در آبان سال گذشته به تصویب مجمع تشخیص مصلحت نظام رسید و در اوایل آذرماه به دستگاه های ذی ربط ابلاغ شد. به باور نگارنده، قانون بانک مرکزی، کاستی ها و نارسایی های بسیاری دارد و به نظر می رسد مهمترین دستاورد طراحان این قانون، دولتی سازی کامل بانک مرکزی و تقدم اقتدار بر استقلال بانک مرکزی و تبدیل شورای فقهی به یکی از ارکان بانک مرکزی است. از آنجا که همواره باید نیمه پر لیوان را دید، قانون بانک مرکزی با وجود همه عیوب ساختاری اش، مزیت هایی هم دارد و یکی از مزایای آن، جبران نقص قانون عملیات بانکی بدون ربا و تثبیت قانونی جایگاه «شورای فقهی بانک مرکزی» و درعین حال، تعیین حدومرزهای صلاحیت قانونی این شورا است. از دیگر محاسن قانون بانک مرکزی می توان به تصویب «قواعد افشا و محرمانگی در امور بانکی» برای اولین بار اشاره کرد. براساس ماده 18 قانون بانک مرکزی، صلاحیت شورای فقهی محدود به بانک مرکزی و آن هم فقط درباره نوع قراردادهای مورد استفاده در عملیات بانکی (سپرده گیری، پرداخت تسهیلات و ایجاد اعتبار) و تطبیق آن با موازین شرع شده است. امید می رود مسئولان به همان ماده 18 قانون جدید بانک مرکزی بسنده کنند و از گسترش فعالیت خود به خارج از مرزهای قانونی خودداری نمایند؛ بدون شک با اجرای کامل و غیرگزینشی قانون حتما به ساحل مقصود خواهند رسید. البته «قواعد افشا و محرمانگی» در بانک مرکزی، موضوع کاملا جدیدی است که اجرای آن می تواند به شفافیت فعالیت بانک مرکزی و نظارت عموم مردم بر بانک ها، کمک کند. ماده 11 قانون بانک مرکزی در این مورد چنین گفته است:

«الف ـ اصل در مذاکرات و مصوبات مشروح مذاکرات و مصوبات هیأت عالی را نهایتا تا 10 روز کاری پس از برگزاری جلسه از طریق پایگاه اطلاع رسانی خود منتشر کند.

ب ـ موارد زیر از انتشار عمومی مستثنی هستند: 1-موضوعات مؤثر بر امنیت ملی و اسرار حاکمیتی. 2-اطلاعاتی که افشای آنها، مصداق نقض حریم خصوصی یا اسرار تجاری اشخاص حقیقی یا حقوقی باشد. 3-مذاکرات و تصمیماتی که انتشار آنها قبل از نهایی شدن می تواند مورد سوءاستفاده قرار بگیرد.

پ ـ دستورالعمل مربوط به قواعد محرمانگی در بانک مرکزی مشتمل بر نحوه انتشار مذاکرات و مصوبات و شرایط و زمان بندی خروج مصوبات محرمانه از قید محرمانگی، به پیشنهاد هیأت عالی به تصویب مجمع عمومی بانک مرکزی رسیده و بر روی پایگاه اطلاع رسانی بانک مرکزی قرار می گیرد. تشخیص موارد محرمانه و غیرقابل انتشار در چارچوب دستورالعمل مذکور با رئیس کل است.» ان شاءالله تشخیص بانک مرکزی در این زمینه به قول علمای اصول تخصیص «اکثر» نباشد. به بیان دیگر، به استناد بند «ب» ماده 18، همه مسائل ریز و درشت، اسرار مگو و محرمانه تلقی نشود که در آن صورت باید با اصل غیرمحرمانگی لزوم انتشار مباحث بانکی خداحافظی کرد.

ت ـ اعضای ارکان و کارکنان و کارگزاران بانک مرکزی و سایر اشخاص مطلع نباید اطلاعات محرمانه دولت، بانک مرکزی و «اشخاص تحت نظارت» را جز به موجب قانون یا حکم دادگاه افشا کنند.»

قانون بانک مرکزی صراحتا اصل در مذاکرات هیأت عالی و سایر ارکان بانک مرکزی را غیرمحرمانه بودن و لزوم انتشار عمومی این گونه مسائل دانسته است. دلیل تصویب این موضوع کاملا مشخص است؛ ایجاد اتاق شیشه ای برای اطلاع عموم از عملکرد بانک مرکزی (جز در موارد محدودی که قانونگذار استثنا کرده است)، امکان اطلاع مردم از مشروح مذاکرات و جزییات تصمیمات بانک مرکزی و مبانی کارشناسی و قانونی این گونه تصمیمات و فراهم سازی زمینه نقد کارشناسی تصمیمات بانک مرکزی برای همه. اکنون بیش از یک سال از ابلاغ قانون بانک مرکزی می گذرد و سوال این است که آیا بانک مرکزی، زمینه قانونی لازم برای اجرای دقیق ماده 11 این قانون را فراهم آورده است؟ آیا دستورالعمل مربوط به قواعد محرمانگی در بانک مرکزی، مشتمل بر نحوه انتشار مذاکرات و مصوبات و شرایط و زمان بندی خروج مصوبات محرمانه از قید محرمانگی به پیشنهاد بانک مرکزی به تصویب مجمع عمومی بانک مرکزی رسیده است؟

تا آنجا که نگارنده پیگیری کرده، چنین مصوبه ای تاکنون توسط بانک مرکزی منتشر نشده است. به نظر می رسد برای گسترش قواعد افشا و غیرمحرمانگی مصوبات بانکی هنوز در ابتدای راه هستیم، اما خوشبختانه بخشی از وب سایت بانک مرکزی به انتشار مشروح مذاکرات و مصوبات هیأت عالی اختصاص یافته است. این قبیل اقدامات حقیقتا جای تقدیر دارد. امید می رود بانک مرکزی در مورد انتشار مشروح مذاکرات شورای فقهی بانک مرکزی و همچنین سایر نهادهای تصمیم ساز بانکی، اقدامی مشابه بدون خلاصه سازی مذاکرات انجام دهد تا از مشروح مذاکرات شورای فقهی بتوان پی برد که مثلا برمبنای کدام استدلال فقهی، سپرده های امتیازی شرعا مشروط به آن شده است که بانک در قبال سپرده گذار هیچ تعهد حقوقی راجع به پرداخت تسهیلات در قبال سپرده گذاری ندهد یا براساس کدام استدلال شرعی و حقوقی، سپرده گذار مجاز نیست که سپرده های خود را تضمین تسهیلات بانکی خود یا دیگری نماید و موافقت کند که بانک قبل یا بعد از پرداخت تسهیلات بانکی، سپرده او را به عنوان تضمین مسدود کند. قواعد افشا و محرمانگی در سیستم بانکی کشور، علاوه بر شفافیت مالی، سنگ محک غنای کارشناسی تصمیمات و مصوبات سیستم بانکی کشور نیز هست و می توان از مشروح این مذاکرات پی برد که به قول معروف، گوینده در امور بانکی چند مرده حلاج است. شاید بیم و هراس برخی از انتشار مشروح مذاکرات، همین موضوع است.

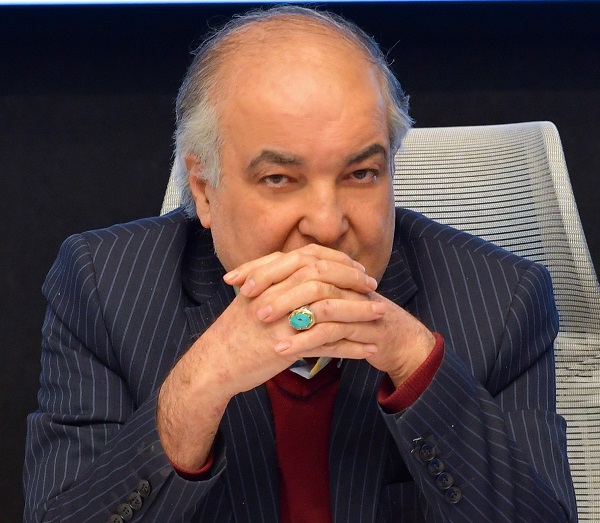

البته در زمینه شفافیت مالی، یکی از سیاست های خوب دولت قبل، برنامه شفاف سازی شرکت های دولتی و بانک ها بود. طبق گزارش «ایرنا»، «انتشار صورت های مالی بانک ها که در راستای شفاف سازی عملکرد شرکت های دولتی توسط دولت سیزدهم و با دستور وزیر اقتصاد انجام شده، حاشیه هایی را به دنبال داشته است که مدیرعامل بانک ملی در این باره تصریح کرده است: دیدگاه ها و نظرات به صورت منصفانه و با تحلیل درست ارائه شود. «سیداحسان خاندوزی» در فروردین ماه امسال در صفحه ایکس خود نوشت: «الوعده وفا. علی رغم برخی مقاومت ها و با حمایت آقای رئیس جمهور، برای نخستین بار نورافکن شفافیت را بر صورت های مالی 313 شرکت دولتی تاباندیم و در کدال منتشر کردیم. قطعا دسترسی عموم و نقد صاحب نظران بر صورت های مالی، موجب کارایی شرکت های دولتی در آینده خواهد شد.» بنده نمی دانم که این برنامه تا چه اندازه موفق بوده، اما از «عبدالناصر همتی»، وزیر محترم اقتصاد انتظار می رود که سیاست شفاف سازی شرکت های دولتی و بانک ها را قویا پیگیری کند؛ یعنی با همکاری بانک مرکزی، همه بانک ها (بدون هیچ گونه استثنا) را مکلف کنند که پس از تصویب صورت های مالی در مجامع عمومی، عین تراز مالی هیأت مدیره به همراه گزارش بازرس قانونی و مجمع آن بانک را حداکثر ظرف یک هفته پس از برگزاری مجمع در وب سایت آن بانک بارگذاری کنند؛ زیرا استفاده از کدال بورس برای عامه مردم چندان راحت و آسان نیست، ولی وب سایت بانک ها راحت تر و در دسترس تر است. این گونه شفاف سازی هم نظارت عمومی بر عملکرد سیستم بانکی را افزایش می دهد و هم مدیران بانک ها را مقید خواهد کرد تا انضباط مالی بیشتری داشته باشد. افکار عمومی با اطلاع از این صورت های مالی، در برابر هرگونه بی انضباطی مالی، واکنش نشان خواهند داد.

لازم به گفتن است که شفاف سازی عملکرد بانک ها به معنای مجوز انتشار عمومی اطلاعات بانکی مردم نیست. همانطور که اشاره شد، در صنعت بانکداری دنیا پذیرفته شده که اطلاعات بانکی مشتریان، امانت مردم نزد بانک هاست؛ بنابراین نه بانک ها و نه کارکنان و مدیران بانک ها مجاز نیستند که جز در موارد مصرح قانونی، اسرار بانکی مشتریان را افشا نمایند. به همین جهت در بانک های پیشرفته، قواعد و مقررات قوی تحت عناوینی نظیر «REGULATION ON THE DISCLOSURE OF CONFIDENTIAL INFORMATION» برقرار است. برمبنای این گونه مقررات نمی توان حتی به درخواست مقامات و مراجع اجرایی، اطلاعات بانکی مردم را افشا کرد. به یاد دارم که در دهه 1360، کارشناس حقوقی پرونده ای بودم. این پرونده در مراجع قضایی سوئیس مطرح شده بود و موضوع آن نیز اتهام یکی از مدیران و مقامات سابق مبنی بر خروج حدود 24 میلیون دلار از کشور به بهانه خرید یک خط تولیدی از خارج بود. فرد مورد اشاره متهم بود که به بهانه خرید ماشین آلات یک خط تولیدی حدودا 24 میلیون دلار را از کشور خارج کرده و در بانک های سوئیس سپرده گذاری کرده است، اما با وجود تلاش تیم وکلا و مشاوران حقوقی ایرانی و خارجی، دادگاه سوئیس به استناد قاعده محرمانگی اطلاعات بانکی مردم، حاضر به افشای اطلاعات بانکی آن فرد ایرانی نشد. به نظر می رسد در مورد غیرمحرمانگی عملکرد بانک ها و محرمانه بودن اطلاعات بانکی مردم، با دو موضوع متفاوت ولی مرتبط با هم روبه رو هستیم:

اول؛ وظیفه اصلی بانک ها در حفظ اسرار و اطلاعات بانکی مشتریان و ممنوعیت انتشار آنها جز در موارد مصرح قانونی (REGULATION ON THE DISCLOSURE OF CONFIDENTIAL INFORMATION) است که به نظرم در این زمینه نیاز به قانونگذاری قوی هست تا مراجع اجرایی، اطلاعات بانکی مشتریان را مطالبه نکنند. تا آنجا که به خاطر دارم، «کانون بانک ها و موسسات اعتباری خصوصی» در یکی دو مورد در مقابل درخواست چند نهاد اجرایی برای ارائه اطلاعات مشتریان و یا مسدودکردن حساب بانکی، نظر موافق نداد و بانک مرکزی نیز انصافا از این موضوع حمایت کرد و ارائه اطلاعات بانکی مشتریان را منوط به حکم و دستور مراجع قضایی نمود. نکته دیگر آنکه بانک ها مأمور یا مسئول وصول مالیات از مشتریان نیستند. به همین جهت نمی توان بدون حکم قانون، حساب های مردم را به حساب های تجاری و غیرتجاری تقسیم کرد و اطلاعات حساب های به اصطلاح تجاری را در اختیار مراجع مالیاتی گذاشت. این گونه رفتارهای فراقانونی با مشتریان، اعتماد عمومی به سیستم بانکی کشور را کاهش می دهد.

دوم؛ وظیفه بانک مرکزی، اجرای قانون جدید بانک مرکزی است که می گوید: «اصل در مذاکرات و مصوبات هیأت عالی و سایر ارکان بانک مرکزی، غیرمحرمانه بودن و انتشار عمومی آنهاست. بانک مرکزی موظف است مشروح مذاکرات و مصوبات هیأت عالی را نهایتا تا 10 روز کاری پس از برگزاری جلسه از طریق پایگاه اطلاعرسانی خود منتشر کند.» براساس مقررات این قانون، بانک مرکزی بایستی مشروح مذاکرات نهادهای تصمیم گیر و تصمیم ساز بانک مرکزی را بی کم وکاست و به طور غیرگزینشی در وبسایت بانک مرکزی بارگذاری کند. افزون بر آن، برای نهادینه شدن «اصل غیرمحرمانگی و لزوم افشای عملکرد بانک ها» تصور می کنم که اصلح است بانک مرکزی به طریق الزام آور همه بانک ها و مؤسسات اعتباری را موظف نماید حداکثر ظرف مدت 10 روز پس از برگزاری مجامع عمومی بانک ها، گزارش بازرسان قانونی و ترازنامه ارائه شده به مجمع را جهت اطلاع عمومی در وب سایت آن بانک بارگذاری نماید.

در مجموع، قاعده غیرمحرمانگی و انتشار عمومی عملکرد بانک ها در کنار قاعده ممنوعیت انتشار یا دسترسی به اطلاعات بانکی مشتریان، از جمله قوانین پیشرفته صنعت بانکداری است، اما قوانین هر میزان که پیشرفته باشند، باز به نهادینه سازی آن در شبکه بانکی کشور و بانک مرکزی نیاز هست. با اجرای صوری و گزینشی قانون نمی توان مقصود قانونگذار را برآورده کرد. ماده 11 قانون بانک مرکزی، مقدمه قانونی مناسبی برای نهادینه سازی این موضوع است. به نظر می رسد بانک مرکزی، گام نخست اجرای این قانون را برداشته است، اما نقص ماده قانونی مورد اشاره، آن است که این قانون محدود به بانک مرکزی شده است. تلاش کنیم که دایره قانون مورد بحث به تمامی شبکه بانکی کشور گسترش یابد و از اطلاعات بانکی مشتریان هرچه بیشتر محافظت کنیم.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833