بانک مرکزی و سپرده های مسدودی

4 ماه پیش ( 1403/7/7 )بخشنامه 23 اسفندماه 1400 بانک مرکزی می گوید: «از تاریخ تصویب این مصوبه، اخذ هرگونه سپرده به عنوان وثیقه نقدی به هر عنوان قبل و یا بعد از اعطای تسهیلات توسط بانک/موسسه اعتباری غیربانکی ممنوع است.» گرچه بانک مرکزی در بخشنامه مورد اشاره، دلایل شرعی، قانونی و انتظامی ممنوعیت سپرده مسدودی را مشخص نکرده است، اما چندی قبل، نامه سازمان بازرسی خطاب به «عبدالناصر همتی»، وزیر امور اقتصادی و دارایی در مورد تخلف در سپرده مسدودی، منتسب به یکی از بانک ها، بار دیگر رسانه ای و خبرساز شد و موضوع مسدودی سپرده بانکی برای تضمین دریافت وام و تسهیلات بانکی را به چالش کشید. در وب سایت سازمان بازرسی کل کشور در این زمینه آمده است: «سازمان بازرسی در این نامه با تاکید بر اینکه به موجب بند (2) بخشنامه مورخ 23-12-1400 بانک مرکزی به شبکه بانکی اخذ یا ضبط هرگونه سپرده به عنوان وثیقه نقدی به هر عنوان قبل و یا بعد از اعطای تسهیلات توسط بانک/ موسسه اعتباری غیربانکی ممنوع گردیده است، به اقدام خلاف واقع بانک مذکور در این زمینه اشاره کرد: پس از ابلاغ بخشنامه مذکور، بانک قرض الحسنه مهر ایران همچنان اقدام به ارائه وام قرض الحسنه تحت عنوان صندوق حمایتی فرد حقیقی می نماید، بدین نحو که فرد متقاضی اقدام به سپرده گذاری در آن بانک (در صندوقی تحت عنوان صندوق اجتماعی) می نماید تا در قبال سپرده گذاری انجام شده وام قرض الحسنه دریافت نماید و این وام در حالی توسط بانک به متقاضی پرداخت می گردد که سپرده متقاضی تا پایان تسویه وام در بانک مسدود و ایشان تا تسویه کامل وام قادر به دریافت سپرده خود نمی باشد. نظر به اینکه اقدام بانک مذکور، نه تنها مغایر با بخشنامه صدرالذکر بوده است، بلکه منجر به افزایش بهای تمام شده واقعی وام برای مشتریان آن بانک شده و عملا وام پرداختی را از حالت قرض الحسنه خارج می نماید.»

براساس قانون جدید بانک مرکزی، مسئولیت نظارت بر عملکرد اشخاص تحت نظارت (از جمله همه بانک های دولتی، خصوصی و خصولتی و مؤسسات اعتباری) برعهده بانک مرکزی است. بند الف ماده 4 قانون جدید بانک مرکزی، «جلوگیری از بروز تخلف توسط «اشخاص تحت نظارت» و تنبیه «اشخاص تحت نظارت» متخلف و تنظیم گری نظام پرداخت کشور» را از جمله وظایف بانک مرکزی تعیین کرده است. موضوع مورد بحث نیز از جمله عملیات بانکی است. در قانون جدید، همه بانک ها و موسسات اعتباری، «اشخاص تحت نظارت» محسوب می شوند. رسیدگی به عملیات بانکی نیز در صلاحیت مجمع عمومی بانک نیست. با توجه به مقررات قانون مورد اشاره، اینکه چرا نامه سازمان بازرسی کشور به جای بانک مرکزی، وزیر امور اقتصادی و دارایی را مخاطب قرار داده است، مشخص نیست. لابد دلایلی برای مخاطب قرار دادن وزیر امور اقتصادی و دارایی به جای رئیس کل بانک مرکزی در این گونه موارد وجود داشته است، اما صرف نظر از مباحث حقوقی و نظارتی، بهتر است که موضوع را از زاویه توافق بانک ها و سپرده گذاران مورد بررسی قرار دهیم و ببینیم که آیا ممنوع کردن مسدودی سپرده ها (قبل یا بعد از گرفتن تسهیلات)، مبنای حقوقی و قانونی و شرعی دارد یا بانک مرکزی با صدور این بخشنامه در صدد انتظام بخشی به عملیات بانکی بوده است؟

بخشنامه شماره 375517/00 مورخ 23-12-1400 بانک مرکزی می گوید که «از تاریخ تصویب این مصوبه، اخذ هرگونه سپرده به عنوان وثیقه نقدی به هر عنوان قبل و یا بعد از اعطای تسهیلات توسط بانک/موسسه اعتباری غیربانکی ممنوع است.» بنابراین این موضوع که بانک مرکزی، مسدودکردن سپرده های بانکی در قبل و یا بعد از پرداخت وام و تسهیلات بانکی را ممنوع اعلام کرده است، مورد انکار و تکذیب کسی نیست. افزون بر آن، این نکته نیز مورد پذیرش همه بانک هاست که مقررات انضباطی بانک مرکزی را بایستی در چارچوب قانون کاملا رعایت کرد، اما اگر موضوع را از جنبه کارشناسی حقوقی و بانکی بررسی نماییم، ملاحظه خواهیم کرد که خود بانک مرکزی نیز در مورد مسدودی سپرده های بانکی تاکنون سیاست های متفاوتی داشته است. شرح موضوع آنکه بانک مرکزی در سالیان قبل، نه تنها مخالفتی با این مسئله نداشته بلکه بالعکس، بخشنامه شماره 99/100832 مورخ 09-04-1399 این بانک نیز منعی در این زمینه ندارد و حتی آن را تایید و شرایط این عملیات بانکی را بدین شرح تعیین کرده است: «در صورتی که وفق توافق بین مؤسسـه اعتباری و تسهیلات گیرنده و قبل از اعطای تسهیلات، بخشی از وثایق به صورت نقد و یا در قالب مسدودنمودن سپرده توثیق می شود، سـپرده مذکور باید در قالب حساب سپرده سرمایه گذاری مدت دار بوده و با احتساب و پرداخت سود علی الحساب به آن معادل نرخ سود متناظر با دوره زمانی آن سپرده که هم اکنون در شبکه بانکی کشور مبنای عمل است، انجام پذیرد.»

مقررات انضباطی بانک مرکزی در این بخشنامه صرفا لزوم پرداخت سود به سپرده های مسدودی است؛ وگرنه اصل مطلب، یعنی مسدودی سپرده ها، آن هم براساس درخواست و توافق با مشتری، هیچ مغایرتی با موازین قانونی و مبانی قانون عملیات بانکی بدون ربا ندارد. مفاد بخشنامه مورداشاره کاملا بیانگر آن است که بانک مرکزی به توافقات قراردادی بین بانک ها و سپرده گذاران احترام می گذارد و آن را کاملا تایید می کند. برمبنای موازین حقوقی، این گونه توافقات بین بانک ها و مشتریان، معتبر و قانونی است، مگر آنکه مصالح عامه یا انتظام بخشی به عملیات بانکی، اقتضا کند که بخشی از این توافق ها محدود شود. پس دلیلی بر ممنوع کردن سپرده برای تضمین تسهیلات بانکی نیست. ولی در مورد مشروط کردن دریافت تسهیلات بانکی به سپرده گذاری در بانک ها، مباحث فقهی مطرح است؛ زیرا احتمال ربا در این عملیات بانکی (یعنی مشروط کردن پرداخت تسهیلات به سپرده گذاری در بانک)، دور از ذهن نیست. به هرحال، تحولات بعدی نشان می دهد که بانک مرکزی، تغییر موضع داده و با صدور بخشنامه مورد استناد، اسباب ممنوعیت کامل مسدود کردن سپرده های بانکی فراهم آمده است. شرح مطلب آنکه در روزهای پایانی سال 1400، دو رویداد بانکی، موضوع آزادی اراده در توافقات بین بانک و مشتری در مورد کاربرد «سپرده مسدودی» به عنوان تضمین تسهیلات و تعهدات بانکی را تحت الشعاع قرار داده است:

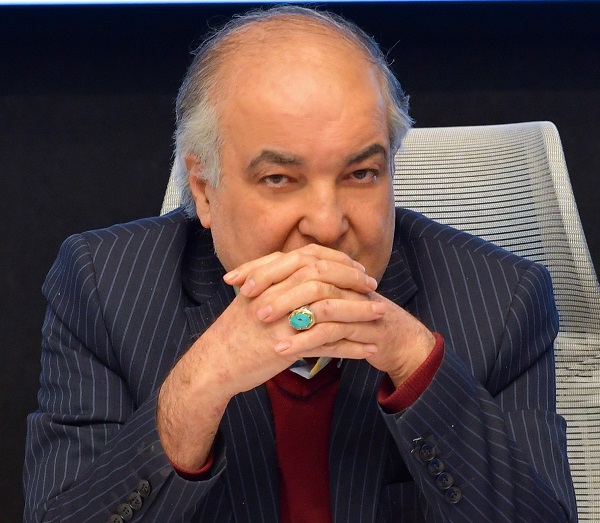

* رویداد اول؛ رسانه ها در 21 اسفندماه به نقل از «حسن درویشیان»، رئیس دفتر بازرسی ویژه و نماینده ویژه رئیس جمهور فقید (که سابقا رئیس سازمان بازرسی کل کشور بوده است)، نامه مورخ 14-12-1400 مشارالیه به بانک مرکزی درخصوص ممنوعیت استفاده از «سپرده مسدودی» برای تضمین تعهدات و تسهیلات بانکی و دستور لغو یک بخشنامه بانک مرکزی را منتشر کردند. او در این نامه اعلام کرده بود که بانک ها از «سپرده مسدودی» به عنوان ترفندی (منظور همان راهکار است) برای افزایش غیرقانونی سود مصوب تسهیلات بانکی استفاده می کنند و اینکه «برابر بررسی به عمل آمده، طرح و تجویز این موضوع، مستمسکی برای عدم رعایت نرخ تسهیلات و دور زدن مقرره لازم الاجرای شورای پول و اعتبار در این زمینه شده است، به نحوی که مشتری متقاضی تسهیلات مجبور است جهت دریافت تسهیلات بانکی، درصدی از مبلغ وام که بانک مقرر می دارد (غالبا بین 10 تا 20 درصد رقم تسهیلات) را قبل از دریافت تسهیلات تامین و در بانک مذکور سپرده گذاری (در موارد متعدد به صورت سپرده قرض الحسنه و بدون سود) توثیق و به نفع بانک مسدود نماید که در نتیجه آن و در عمل، ضمن تحمیل پرداخت اقساط بیشتر نسبت به مبلغ واقعی دریافتی، نرخ سود تسهیلات بیش از نرخ مصوب و تا 25 درصد و حتی بالاتر بر مردم تحمیل می گردد.»

نهایتا وی در نامه مورد اشاره به بانک مرکزی دستور داده است: «هرگونه توافق یا اتخاذ تصمیم در کمیته ها و ارکان اعتباری و یا دستورات در قالب سیاست ها و خط مشی های اعتباری که منجر به عدم رعایت عملی به مصوبه شورای پول و اعتبار در زمینه حداکثر نرخ سود تسهیلات از جمله اخذ وثیقه نقدی در قبال پرداخت تسهیلات که مغایر قواعد حقوقی می باشد «ممنوع» بوده و علی هذا مقرر فرمایید ضمن اصلاح فوری بخشنامه مذکور و موارد مشابه در حد این معنای مراتب در قالب بخشنامه ای لازم الاجرا به مدیران عامل کلیه بانک ها و موسسات اعتباری کشور ابلاغ تا از این رویه ناصواب جلوگیری و همچنین در صورت تقاضای مشتری، امکان بازیافت و تبدیل وثایق نقدی مسدودی قبلی در قالب سپرده با سایر وثایق و تضمینات معتبر مورد قبول، فراهم و با اطلاع رسانی لازم و ایجاد مسیر دریافت وصول شکایات مردمی و انجام بازرسی نوبه ای بر حسن اجرای آن نظارت نموده و گزارش اقدامات انجام شده نیز تا تاریخ 21-12-1400 اعلام گردد.» در ابلاغیه مورد اشاره، توضیح یا استدلال حقوقی در مورد این ادعا که «اخذ وثیقه نقدی در قبال پرداخت تسهیلات، مغایر با قواعد حقوقی می باشد»، ارائه نشده است، ضمن آنکه تا به حال سابقه نداشته که یک بانک، مشتری را برای برخورداری از خدمات بانکی، «مجبور» کرده باشد.

* رویداد دوم؛ هم زمان با انتشار نامه مورخ 21-12-1400 بازرس وقت ریاست جمهوری، وب سایت بانک مرکزی نیز با فاصله ای نسبتا کوتاه و بدون کمترین اشاره به ابلاغیه دفتر بازرسی ریاست جمهوری (بخشنامه شماره 375517/00 مورخ 23-12-1400) به بانک ها چنین ابلاغ کرد: «هیأت عامل بانک مرکزی پس از برگزاری جلسات کارشناسی طی سه ماه گذشته در این بانک مقرر نمود: بلوکه نمودن بخشی از تسهیلات اعطایی به مشتریان در قالب انواع سپرده ها توسط بانک ها و مؤسسات اعتباری غیربانکی ممنوع است.

از تاریخ تصویب این مصوبه، اخذ هرگونه سپرده به عنوان وثیقه نقدی به هر عنوان قبل و یا بعد از اعطای تسهیلات توسط بانک/مؤسسه اعتباری غیربانکی ممنوع است.» در اینکه مقررات انضباطی بانک مرکزی بر همه بانک های دولتی و خصوصی و مؤسسات اعتباری لازم الرعایه است، تردیدی نیست. افزون بر آن، همه مدیران و کارشناسان بانکی بر این نکته بدیهی نیز آگاهی و تأکید دارند، اما از نظر تحلیل مبانی حقوق بانکی باید بدین موضوع توجه داشت که در بخشنامه مورداشاره، بانک مرکزی برخلاف بخشنامه پیشین، «اخذ هرگونه سپرده به عنوان وثیقه نقدی به هر عنوان قبل و یا بعد از اعطای تسهیلات توسط بانک/مؤسسه اعتباری غیربانکی» را «ممنوع» اعلام کرده است. با توجه به مصوبه قبلی، این ممنوعیت ذاتی نیست؛ زیرا قبلا بانک مرکزی، آن را مجاز اعلام کرده بوده است.

اما از آنجایی که بانک مرکزی در اطلاعیه خود اعلام کرده است که «هیأت عامل بانک مرکزی پس از برگزاری جلسات کارشناسی طی سه ماه گذشته» این تصمیم را گرفته است و با این جمله، اینکه دلیل صدور بخشنامه مورد اشاره، اجرای دستور مقام اجرایی یادشده بوده را تلویحا رد کرده است، پس انتظار می رود بانک مرکزی، موضوع استفاده از «سپرده مسدودی» برای تضمین تسهیلات بانکی را مجددا بررسی کارشناسی نماید و اعلام کند که مبنای شرعی، قانونی و حقوقی «ممنوعیت مسدودنمودن سپرده بانکی به عنوان وثیقه تسهیلات بانکی» چیست و براساس کدام منطق مدیریتی، یک فرآیند بانکی که قبلا مجاز بوده (مسدودکردن سپرده برای تضمین تسهیلات) به یکباره ممنوع و غیرمجاز اعلام می شود؟ از سوی دیگر آیا سپرده های بانکی به عنوان وثیقه تسهیلات در مقایسه با چک، سفته و انواع اموال منقول و غیرمنقول، بیشتر قابل اتکا نیست و بانک ها را از مشکلات فراوان برای مزایده و فروش وثایق تملیکی راحت نمی سازد؟ آیا می توان بدین گونه توافقات بین بانک ها و مشتریان را محدود کرد و سپرده گذاران بانکی را از تصرف حقوقی در سپرده های شان محروم نمود؟

توصیه می کنم بانک مرکزی برای آگاهی بخشی عمومی در این زمینه، مقررات بند الف ماده 11 قانون بانک مرکزی مبنی بر آنکه «اصل در مذاکرات و مصوبات هیأت عالی و سایر ارکان بانک مرکزی، غیرمحرمانه بودن و انتشار عمومی آنهاست. بانک مرکزی موظف است مشروح مذاکرات و مصوبات هیأت عالی را نهایتا تا 10 روز کاری پس از برگزاری جلسه از طریق پایگاه اطلاع رسانی خود منتشر کند» را اجرا کند و مشروح مذاکرات هیأت عامل وقت بانک مرکزی در مورد مصوبه مورد اشاره را جهت اطلاع عموم منتشر نماید.

گفتار پایانی آنکه «عبدالناصر همتی»، وزیر امور اقتصادی و دارایی در همایش بانکداری اسلامی امسال در مورد استقلال بانک مرکزی گفت که «استقلال بانک مرکزی به معنای ناهماهنگی با دولت نیست؛ بلکه یعنی اینکه نظرات کارشناسی، مبنای تصمیم گیری در بانک مرکزی باشد؛ در یک سال و نیم گذشته اگر تصمیمات کارشناسی نبود و دستوری عمل می کردیم، ثبات ارزی ایجاد نمی شد.» براساس رویدادهای بانکی مورداشاره، به نظر می رسد مبنای صدور بخشنامه شماره 375517/00 مورخ 23-12-1400 در واقع، اجرای دستور مقامات اجرایی است؛ در حالی که اجرای سریع دستورات مقامات اجرایی (مراجع غیرقضایی) قبل از بررسی دقیق کارشناسی آن، نشانه مثبتی از استقلال بانک مرکزی نیست. پبشنهاد می کنم که برای زدودن ابهامات حقوقی و قانونی از این موضوع، بررسی کارشناسی مجدد بخشنامه مورد اشاره در دستور کار بانک مرکزی قرار گرفته و با استعلام نظر کارشناسی «شورای هماهنگی بانک های دولتی» و «کانون بانک ها و موسسات اعتباری خصوصی» مشخص نمایند که آیا در شرایط فعلی، تاکید بر ممنوعیت استفاده از «سپرده مسدودی» به عنوان وثیقه تسهیلات، به نفع راحتی مردم و شبکه بانکی کشور است یا بر حجم مشکلات کنونی می افزاید و نیاز به تجدیدنظر دارد؟ امور بانکی موردنیاز مردم را نباید با این گونه مصوبات، سخت و پیچیده کرد. راحتی مردم برای برخورداری از خدمات بانکی، شرط اساسی پیشرفت صنعت بانکداری است.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833