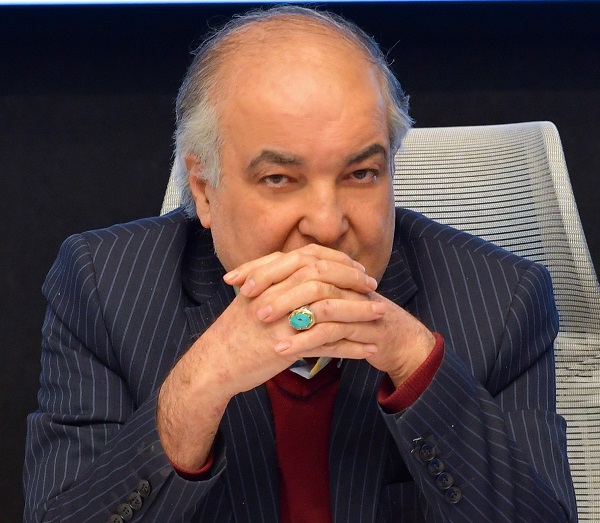

دکتر همتی و اصلاح نظام بانکی

5 ماه پیش ( 1403/6/10 )به خاطر دارم دی ماه 1398، روزی که طرح مفصل و درعین حال پرحاشیه بانکداری در جلسه علنی مجلس مطرح شد، دکتر همتی، رئیس وقت بانک مرکزی از معدود مسئولانی بود که برخلاف جانشینان بعدی خود بدون محافظه کاری و خیلی شفاف، نظر مخالف خود را در مورد این طرح جنجالی بدین گونه اعلام داشت: «من منکر زحماتی که برای تهیه این طرح متحمل شده اند نیستم، اما نمایندگان را از تأیید این طرح برحذر می دارم. در این طرح، ساختار بانک مرکزی را به کلی تغییر داده اند، باتوجه به اینکه در شرایط تحریم هستیم و بانک مرکزی نیز عمود این خیمه است نباید اجازه دهیم این شوک به ساختار بانک مرکزی وارد شود. به عنوان رئیس کل بانک مرکزی نتوانستم درخصوص این طرح قانع شوم. مگر می شود 205 ماده درخصوص سیستم بانکی و بانک مرکزی آماده باشد و یکباره همه این تغییرات ایجاد شود، بدون اینکه کارشناسان بانکی و حقوقی و بانک مرکزی در این زمینه اقناع شده باشند. اگر می خواهید به استقلال بانک مرکزی کمک کنید، مقررات مربوط به ضمانت اجرایی نظارت بانک مرکزی را در جهت تقویت اصلاح کنید. در حال حاضر باید شرایط اقتصادی کشور را ببینیم و متوجه باشیم که خیلی از تکالیف قانون بودجه به عهده سیستم بانکی و بانک مرکزی است که عملا استقلال آن را زیر سؤال می برد و موجب اضافه برداشت یا بدهی بانک ها به بانک مرکزی می شود. استقلال بانک مرکزی به این معنا نیست که با دولت هماهنگ نباشیم؛ بلکه استقلال یعنی نظرات کارشناسی، مبنای تصمیم گیری در بانک مرکزی باشد. در یک سال و نیم گذشته اگر تصمیمات کارشناسی نبود و دستوری عمل می کردیم، ثبات پولی و ارزی ایجاد نمی شد. در شرایطی که همه چیز علیه بانک مرکزی است و بانک مرکزی مورد تحریم شدید و تحت عنوان تروریستی دولت آمریکا است نباید چنین طرحی تصویب و به آن شوک وارد کرد.»

چند سال از آن روزها می گذرد. در این مدت، تحولات بانکی زیادی رخ داده است. برخلاف نظر رئیس وقت بانک مرکزی، بخشی از آن طرح مفصل که سخت مورد انتقاد وی و کارشناسان بانکی قرار داشت، تصویب شد و «قانون بانک مرکزی» نام گرفت. قانونی که پس از فرازو فرودهای فراوان بین مجلس، شورای نگهبان و مجمع تشخیص و علی رغم نظر مخالف خبرگان و مدیران نظام بانکی کشور در 67 ماده تصویب شد و اکنون در حال اجراست. بخش بعدی این طرح نیز در 90 ماده تنظیم شد و با عنوان طرح «بانکداری جمهوری اسلامی ایران» برای نظرخواهی به بانک مرکزی و شبکه بانکی کشور ابلاغ شد، اما با تصویب برنامه هفتم مشخص گردید که موادی از این طرح 90 ماده ای در برنامه هفتم گنجانده شده است. این پدیده از شتاب طراحان این طرح برای تصویب هرچه سریع تر قانون موردنظرشان حکایت دارد تا تفکراتشان سریع تر بر سیستم بانکی کشور حاکم شود.

در قانون جدید بانک مرکزی، اختیارات وسیعی برای وزیر اقتصاد در تعیین و معرفی مقامات کلیدی بانک مرکزی، از جمله رئیس کل و برخی اعضای حقیقی هیأت عالی بانک مرکزی پیش بینی شده است. افزون بر آن، او عضو حقوقی مجمع و عضو هیأت عالی بانک مرکزی نیز هست. مدیریت کلان بانک های دولتی و خصولتی نیز در حال حاضر برعهده وزیر اقتصاد است، اما برخلاف رویه قبلی، وزیر اقتصاد جانشین قانونی شورای پول و اعتبار در بانک های دولتی و خصولتی نیست که بتواند به جای شورای پول و اعتبار در مورد بانک های دولتی و خصولتی، سیاستگذاری بانکی نماید. سیاستگذاری همه بانک ها، اعم از بانک های دولتی، خصوصی و خصولتی صرفا برعهده بانک مرکزی است. اما در حال حاضر، مسئله فرا روی دکتر همتی، وزیر جدید اقتصاد صرفا محدود به حواشی و مشکلات ساختاری قانون بانک مرکزی نیست، بلکه تصور می کنم اصلاح نظام بانکی کشور، یکی از مهمترین برنامه های قانون برنامه هفتم توسعه باشد که آقای دکتر همتی با آن روبه رو خواهد بود؛ زیرا فصل دوم قانون برنامه هفتم توسعه به اصلاح نظام بانکی و مهار تورم پرداخته و مقرراتی متنوع برای اصلاح نظام بانکی کشور مقرر کرده است. براساس برنامه هفتم و در پایان مدت برنامه بایستی رشد نقدینگی به 13.8 درصد، تورم به 9.5 درصد و شاخص کفایت سرمایه به حداقل 8 درصد برسد. همچنین پیشبینی شده که اقتصاد کشور در پایان مدت برنامه به رشد 8 درصدی برسد. بنابراین کارآمدی سرمایه بانک ها نیز بایستی در پایان برنامه حداقل 8 درصد باشد. دولت چهاردهم تازه شروع به کار کرده و باید برای همه مسئولان و وزرای جدید از جمله دکتر همتی، آرزوی موفقیت داشت اما به اعتقاد نگارنده، وزیر جدید اقتصاد برای اصلاح نظام بانکی کشور با مباحث و مشکلات زیر، مواجه خواهد بود:

اول؛ اجرا همراه با اصلاح قانون جدید بانک مرکزی

به عنوان یک کارشناس حوزه حقوق بانکی معتقدم قانون پس از تصویب باید به طور کامل اجرا شود؛ ولو آنکه ما به آن ایراد داشته باشیم. آنارشیسم قانونی در هیچ جامعه پیشرفته ای پذیرفتنی نیست. مقصود اجرای مطلوب است. مثلا اگر همین قانون، یکی از شرایط اعضای هیأت عالی بانک مرکزی را «دو نفر متخصص در حوزه بانکداری، یک نفر در زمینه حقوق بانکی و یک نفر در زمینه امور مالی» یا «دو نفر اقتصاددان متخصص در زمینه سیاستگذاری پولی و ارزی» تعیین کرده است، انتصاب فردی در مقام عضو هیأت عالی که حتی یک روز سابقه کار عملیاتی بانکی نداشته، نقض غرض قانونگذار و جفا در حق مدیران خبره نظام بانکی است. اکنون قانونی که هم دکتر همتی و هم مجامع معتبر بانکی، از «شورای هماهنگی بانک های دولتی» گرفته تا «کانون بانک ها و مؤسسات اعتباری خصوصی» و «انجمن مدیران بانکی» سخت به آن ایراد و اشکال داشتند، بالاخره مهر تصویب بر آن نقش بست و ابلاغ شد. از نظر ادبیات حقوقی، این قانون بیشتر به انشای دستورالعمل شبیه است تا یک متن فاخر حقوقی، نظیر قانون پولی و بانکی (مصوب 1351).

پس ابلاغ و انتشار رسمی قانون، دستگاه های اجرایی ذی ربط بایستی این قانون را دقیقا اجرا کنند، اما اجرای قانون به معنای بی نیازی از اصلاح قانون دارای اشکال نیست؛ زیرا اجرا بدون اصلاح قانون، بانک مرکزی و شبکه بانکی را دچار تنگناهای اجرایی فراوان خواهد کرد. بنده ده ها بار متن قانون بانک مرکزی را مرور کرده ام، اما تابه حال متوجه نشدم که آیا عالی ترین نهاد جدید بانکی که «شورای عالی بانک مرکزی» نام گرفته، صرفا یک نهاد مدیریتی است یا عالی ترین نهاد سیاستگذار که جانشین شورای پول و اعتبار شده است؟ اگر نهاد مدیریتی است پس هیأت عامل بانک مرکزی چه کاره است؟! هیأت عالی نمی تواند هم سیاستگذار و هم مجری مصوباتی باشد که خود آن را تصویب می کند. این ساختار جدید از ساختار بانک مرکزی کدام کشور اقتباس شده است؟ تنها مطلبی که از ساختار و نحوه انتصاب اعضای هیأت عالی بانک مرکزی در قانون جدید می توان استنباط کرد، آن است که بانک مرکزی در اختیار دولت است؛ بنابراین بحث استقلال بانک مرکزی در این قانون، ره به جایی نخواهد برد و برعکس ظاهرا بایستی بر اقتدار شبه قضایی بانک مرکزی برای برخورد با تخلفات اشخاص داخل و خارج از شبکه بانکی کشور تکیه کرد. آیا بانک مرکزی واقعا توان و استعداد قضایی و امکانات موردنیاز اداری و تشکیلاتی برای برخورد با تخلفات بانکی طیف وسیع اشخاص حقیقی و حقوقی داخل و خارج از شبکه بانکی کشور را در اختیار دارد؟ چه لزومی دارد که یک نهاد بسیار مهم تأثیرگذار فرادستگاهی به نام «هیأت نظارت اندوخته اسکناس» از ساختار بانک مرکزی حذف و محو شود؟ وظایف مهم بانک مرکزی، از جمله اینکه «بانک مرکزی ایران باید برابر 100درصد اسکناس های منتشرشده همواره دارایی هایی به شرح زیر به عنوان پشتوانه در اختیار داشته باشد»، تحت نظارت کدام نهاد فرادستگاهی قرار دارد؟ آیا با توجه به ساختار کاملا دولتی بانک مرکزی می توان اطمینان داشت که دولت به راحتی پول بدون پشتوانه چاپ و منتشر نماید تا مشکلات مالی خود را برطرف کند؟

ایراد دیگر قانون بانک مرکزی و همچنین طرح بانکداری، آن است که صراحتا مدل خاصی از کسب وکار مشروع و شناخته شده برای بانک ها و مؤسسات اعتباری غیربانکی طراحی و پیش بینی نشده است. سوال این است که در این قوانین، بانک های ایرانی براساس کدام مدل کسب وکار بایستی کسب درآمد کنند و هزینه های کلان تشکیلاتی و پرسنلی و عملیاتی خود را تأمین کنند؟ آیا درآمد مشروع بانک ها بایستی صرفا از محل سود تسهیلات مشارکتی یا مبادله ای یا سود حاصل از سرمایه گذاری یا بنگاه سازی ها و مشارکت با فین تک ها در زمینه ارائه خدمات پیشرفته بانکی تأمین شود یا آنکه باید با سود تسهیلات خداحافظی کرد و به کارمزد عملیات و خدمات بانکی بسنده نمود؟ به نظر می رسد یکی از مشکلات در طراحی و تعیین مدل کسب وکار قانونی بانک ها، تعیین تکلیف این موضوع است که آیا از دید سیاستگذاران، بانک صرفا یک صندوق پرداخت برای انبوه تسهیلات دستوری و تکلیفی است یا یک مؤسسه مالی اقتصادی ثروت آفرین که هم بایستی به سپرده گذاران و سهامدارانش سود برساند و هم هزینه های جاری و عملیاتی خود را تأمین کند؛ بنابراین اصلاح قانون بانک مرکزی و همچنین تلاش برای طرح و تنظیم قانون بانکداری صرفا از طریق بانک مرکزی و هیأت دولت بایستی هدف مشترک وزارت اقتصاد و بانک مرکزی باشد.

دوم؛ پرهیز از سرکوب قیمت ها و اصلاح مدل تعیین سود انواع تسهیلات بانکی و کارمزد خدمات بانکی

بعد از تصویب قانون عملیات بانکی بدون ربا در دهه 1360، برداشت عمومی این بود که در عملیات بانکی بدون ربا، رابطه بانک ها و مشتریان چه در بخش سپرده گذاری ها و چه در بخش پرداخت انواع تسهیلات صرفا مبتنی بر معاملات مشروع است؛ یعنی بانک و مشتری در هر حال طرفین معامله هستند. در بازار نیز سود معاملات براساس توافق طرفین و عرف بازار تعیین می شود، اما با پیدایش مفاهیمی چون سود علی الحساب، این شیوه تعیین سود تسهیلات و سپرده های بانکی نیز دستوری شد و هر سال توسط شورای پول و اعتبار تصویب می شود. در مزایا و مضرات این شیوه تعیین نرخ سود و کارمزد عملیات بانکی، سخن بسیار است ولی در حوصله این نوشتار نیست. مخلص کلام آنکه این سود دستوری، انگیزه رقابت بانک ها را از بین می برد. وقتی سود تسهیلات و خدمات بانکی در همه بانک ها یکسان باشد، یک بانک دولتی هیچ انگیزه ای برای رقابت با بانک خصوصی برای ارائه خدمات بهتر به مردم نخواهد داشت. در مورد کارمزد خدمات بانکی نیر قاعده بسیار اشتباه قانون عملیات بانکی بدون ربا، بند 4 ماده 29 است: «تعیین انواع و میزان حداقل و حداکثر کارمزد خدمات بانکی ( مشروط بر اینکه بیش از هزینه کار انجام شده نباشد) و حق الوکاله به کارگیری سپرده های سرمایه گذاری که توسط بانک ها دریافت می شود». این قاعده، یکی از عوامل اصلی توسعه نیافتگی بانک های ایرانی است. کدام سرمایه گذار می پذیرد که میلیاردها تومان هزینه تجهیزات نرم افزاری و سخت افزاری برای توسعه سیستم های گرانقیمت مورد نیاز بانک ها و استفاده بهتر و راحت تر مردم از خدمات بانکی بپردازد ولی در قبال این سرمایه گذاری کلان و ارائه خدمات بانکی به مردم، سودی نصیبش نشود و فقط به هزینه تمام شده خدمات (منهای سود) اکتفا کند؟

سوم؛ سیاستگذاری مناسب و تعیین تکلیف تسهیلات تکلیفی و ضوابط پرداخت آن

در مورد ضررها و منافع تسهیلات تکلیفی که همه ساله در قانون بودجه بر شبکه بانکی کشور تحمیل می شود، سخن بسیار گفته اند. اینکه بتوان تسهیلات تکلیفی را کاملا از قوانین بودجه حذف کرد، انتظاری دور از واقعیت های موجود جامعه است، اما به هرحال در مورد میزان تسهیلات تکلیفی، مراجع صالح برای تصویب و شرایط پرداخت آن بایستی اصول زیر رعایت شود: اینکه تنها مرجع صالح برای تصویب تسهیلات تکلیفی صرفا مجلس است و دولت یا بانک مرکزی یا سایر دستگاه های اجرایی مجاز به تصویب تسهیلات تکلیفی و الزام بانک ها به پرداخت آن نیست. اینکه میزان تسهیلات تکلیفی هر ساله بایستی صرفا براساس توان تسهیلات دهی شبکه بانکی کشور تعیین شود و نظر کارشناسی بانک مرکزی و شبکه بانکی در این زمینه ضروری است؛ وگرنه تسهیلات تکلیفی، تکلیف مالایطاق نظام بانکی خواهد شد و با پرداخت تسهیلات بدون داشتن سپرده کافی، زمینه افزایش تورم و ناترازی بانک ها فراهم خواهد شد.

به همراه تسهیلات تکلیفی همچنین بایستی برنامه ای برای وصول مطالبات معوق بانک ها ناشی از تسهیلات تکلیفی نیز طراحی و تصویب شود؛ زیرا تسهیلات تکلیفی بی بازگشت همانند زهر هلاهل بر اقتصاد کشور است. بنابراین الزام دولت به تضمین اصل سود تسهیلات تکلیفی، ضرورتی اساسی برای شبکه بانکی است. تصور میکنم در حال حاضر، شرایط لازم برای حذف کامل تسهیلات تکلیفی از سیستم بانکی کشور فراهم نیست، اما مجلس می تواند همانند برنامه های قبلی توسعه، دولت را مکلف کند که هرسال به میزان مشخصی، سقف تسهیلات تکلیفی را کاهش دهد.

چهارم؛ ایجاد زمینه مناسب رقابتی بین بانک ها برای ارائه خدمات بهتر به مردم

در دنیای بانکداری، رقابت بانک ها برای ارائه خدمات هرچه بهتر به مردم، یک ضرورت است. متأسفانه تاکنون زمینه مناسبی برای رقابت بانک ها در ارائه خدمات مدرن بانکی به مردم وجود نداشته است متأسفانه شبکه بانکی کشور نیز خود را بی نیاز از ورود به بازار رقابت دانسته است. در نتیجه در زمینه خدمات بانکی، ضرب المثل معروف «به هر کجا که روی آسمان همین رنگ است» حاکم است. بانک ها خدماتی یکسان ارائه می دهند. نرخ سود انواع تسهیلات و خدمات بانکی تقریبا در همه بانک ها یکسان است. این نقص عملیاتی، انگیزه مثبتی برای مردم در انتخاب بانک ها ایجاد نمی کند. درحالی که قانون اجازه تأسیس بانک های غیردولتی به صراحت می گوید: «به منظور افزایش شرایط رقابتی در بازارهای مالی و تشویق پس انداز و سرمایه گذاری و ایجاد زمینه رشد و توسعه اقتصادی کشور و جلوگیری از ضرر و زیان جامعه باتوجه به ذیل اصل چهل و چهارم قانون اساسی و در چارچوب شرایط تعیین شده در زیر، اجازه تأسیس بانک توسط بخش غیردولتی داده می شود.» وقتی که قانون گذار بر رقابت بانک ها این چنین تأکید می کند، چرا بانک مرکزی و وزارت اقتصاد تاکنون طرح و برنامه ای برای گسترش رقابت بین بانکی ارائه نداده اند؟!

پنجم؛ رفع ناترازی بانک ها

یکی از برنامه های مهم برنامه هفتم، رفع ناترازی بانک هاست، اما برنامه هفتم برای رفع این ناترازی، بین بانک های دولتی و خصوصی تفاوت قائل شده و فروش های متفاوتی را برگزیده است. یکی از شیوه های رفع ناترازی بانک ها، افزایش سرمایه است، اما برنامه هفتم در مورد افزایش سرمایه بانک های خصوصی، آن را موکول به تأمین سرمایه لازم توسط سهامداران غیردولتی کرده، ولی در مورد افزایش سرمایه بانک های دولتی، شیوه تجدید ارزیابی دارایی ها را مقرر کرده است. طبیعتا سهامداران غیردولتی بانک ها زمانی حاضر به مشارکت در افزایش سرمایه بانک ها خواهند شد که این سرمایه گذاری را سودآور تشخیص دهند؛ زیرا هیچ سرمایه گذاری حاضر نیست در بانکی سرمایه گذاری کند که منابع آن صرف پرداخت تسهیلات بی بازگشت می شود. بنابراین راه حل رفع ناترازی بانک های غیردولتی از طریق افزایش سرمایه از هم اکنون غیرقابل اجرا به نظر می رسد. تفاوت شیوه رفع ناترازی بین بانک های دولتی و خصوصی، توجیه منطقی ندارد، ضمن آنکه قانونگذار در اینجا تکلیف بانک های خصولتی را هم مشخص نکرده است. تصور می کنم وزارت اقتصاد و بانک مرکزی باید مشترکا یک گروه مطالعاتی تشکیل دهند و براساس یافته های کارشناسی، علل ناترازی هر بانک را دقیقا مشخص کنند و سپس آن عوامل را از بین ببرند. تا وقتی علت یا علل ناترازی موجود باشد، ناترازی نیز تداوم خواهد داشت.

ششم؛ مشکل گشایی از مشکلات استخدامی کارکنان بانک های ادغام شده در بانک سپه

چند سال پیش، ادغام بانک های نظامی در زمان مدیریت جناب دکتر همتی در بانک مرکزی رخ داد. ادغامی که نتیجه آن، تشکیل یک بانک فربه دولتی با بیش از 5 هزار شعبه و 50 هزار پرسنل بود. فعلا قصد ورود به این موضوع را ندارم، اما تا آنجا که به یاد دارم، در آن زمان هم بانک مرکزی و هم بانک های ادغامی تأکید داشتند که ادغام هیچ تأثیری در حقوق استخدامی پرسنل بانک های ادغام شده نخواهد داشت. با گذشت چند سال از این موضوع، حکایت همچنان باقی است و مشکلات پرسنلی و سوابق بیمه کارکنان همچنان برقرار است. خبرگزاری صداوسیما در 24 فروردین ماه 1403 گزارش داد: «در پی ادغام بانک های قوامین، انصار، مؤسسه کوثر، بانک های مهر اقتصاد و حکمت ایرانیان در بانک سپه، چالش هایی برای نیرو های شرکتی و اداری این بانک ها به وجود آمده که موجب نگرانی کارمندان بانک های ادغامی شده است. به گفته یکی از کارمندان بخش اداری، ازآنجایی که چارت سازمانی و نیرو های موجود در بانک سپه از قبل بسته شده بود، ورود نیرو های جدید به تشکیلات سپه موجب بروز نیرو های مازاد شده است. همچنین در برخی از گروه های شغلی هم رتبه شغلی شان و هم حقوق و دستمزدشان پایین آمده و موجب نگرانی نیرو های شرکتی و اداری از آینده شغلی شان شده است.» به نظرم عملکرد مدیریت بانک سپه در این زمینه تاکنون مؤثر نبوده و مشکلات بسیاری برای کارکنان بانک های ادغامی خصوصی از حیث سوابق بیمه ای و سرگردانی شغلی بین دستگاه های مختلف ایجاد کرده است. انتظار می رود دکتر همتی در این زمینه همت کنند و با نظرخواهی از پرسنل بانک های ادغامی، مشکلات استخدامی و بیمه ای آنها را حل کنند. در همه کشورها، ادغام شرکت ها موجبات تضییع و سلب حقوق استخدامی پرسنل را به همراه ندارد.

به هرحال، قانون برنامه هفتم تصویب شده و فصل دوم آن به «اصلاح نظام بانکی و مهار تورم» اختصاص یافته است. اقتصاد ایران به ویژه در بخش تولید به شدت بانک محور است و در این وضعیت، تضعیف شبکه بانکی و عدم حل وفصل کارشناسی مشکلات آن، ضربه به اقتصاد ملی است. در حال حاضر، مشکلات بانکی کشور فراوان است و حل آن نیازمند همکاری مشترک بانک مرکزی و وزارت اقتصاد است. گرچه وزارت اقتصاد، متولی نظام بانکی کشور نیست. اما این وزارتخانه، مدیریت کلان بانک های دولتی و خصولتی و انتخاب مدیران آن را برعهده دارد. در قانون جدید، اختیارات وسیعی برای وزیر اقتصاد در انتخاب رئیس کل بانک مرکزی و هیأت عالی پیش بینی شده است. دکتر همتی، راهی سخت و دشوار برای اصلاح نظام بانکی کشور در پیش دارد، اما در این راه سخت، او تنها نخواهد بود. استفاده از نظرات مشورتی مراجع معتبر بانکی در این زمینه بسیار مؤثر است، ضمن آنکه حل مشکلات حقوقی و سیاسی پیوستن به FATF، راه فعالیت بانک های ایرانی در عرصه بانکداری بین المللی را خواهد گشود. اجرای برنامه هفتم در باب اصلاح نظام بانکی، در گرو همکاری و مشارکت صمیمانه بانک مرکزی و وزارت اقتصاد است.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833